صندوق الأسهم الخاصة وصناديق التحوط هما شكل من أشكال صناديق الاستثمار التي تقترب من المستثمرين المعتمدين ، التي تم تأسيسها كشركة ذات مسؤولية محدودة (LLP) (ذات مسؤولية محدودة) أو شركة ذات مسئولية محدودة (LLC). يقدم لك مقال المقالة جميع الاختلافات المهمة بين صندوق التحوط والأسهم الخاصة.

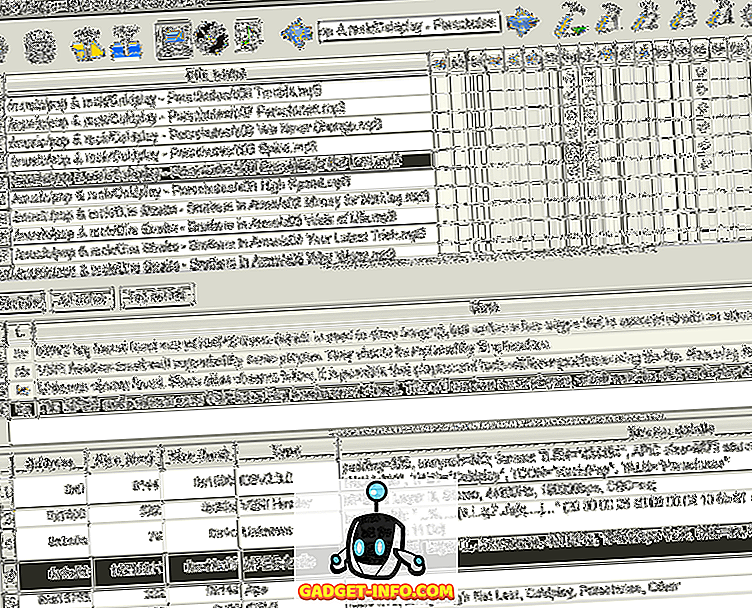

رسم بياني للمقارنة

| أساس للمقارنة | حقوق الملكية الخاصة | صندوق التحوط |

|---|---|---|

| المعنى | تشير الملكية الخاصة إلى رأس المال السهمي الذي يشير إلى حصة ملكية شركات الأسهم الخاصة في مؤسسة مملوكة ملكية خاصة. | يشير صندوق التحوط إلى وسيلة الاستثمار التي تجمع أموال المستثمرين ، للاستثمار في المنتجات المالية المختلفة باستخدام تقنيات إدارة المخاطر المختلفة. |

| المخاطر التي ينطوي عليها | أقل | عالية نسبيا |

| موضوعي | للحصول على شركات صغيرة ومريضة ، لتحسين أدائها وبيعها بسعر أعلى. | لتوفير أقصى عوائد في أقل من الوقت. |

| يركز على | ربح على المدى الطويل | ربح على المدى القصير |

| استثمار | يتم الاستثمار مباشرة في الشركات | يتم الاستثمار في الأصول عالية السيولة |

تعريف الملكية الخاصة

بعبارات بسيطة ، تعني الأسهم الخاصة رفع الأسهم بشكل خاص. عندما يتم الاستثمار من قبل الأفراد ذوي الملاءة المالية العالية ، والمستثمرين من المؤسسات ، والأوقاف الجامعية ، وصناديق التقاعد ، والبنوك وشركات التأمين وغيرها في شركة غير مملوكة للقطاع العام ، أو شركة ذات أداء ضعيف من خلال استخدام الاستحواذ على الرفع المالي ، يتم تسميته الأسهم الخاصة.

وهو عبارة عن وسيلة استثمارية غير مسجلة ، حيث يقوم مستثمرون مختلفون بتجميع أموالهم بهدف امتلاك اهتمام كبير وتحكم في الشركة. هدفها هو تحسين أدائها وزيادة قيمتها من خلال إجراء تغييرات في الإدارة وتحديث العمليات ، إلخ ، بحيث يتم بيعها لاحقًا بسعر أعلى مما استثمر في البداية. عادة ما يتعهد المستثمرون باستثمار مبلغ معين مع الصندوق طوال حياته.

ويشمل كلا من رأس المال الاستثماري ورأس المال النمو. رأس المال الاستثماري هو رأس المال المستثمر من قبل أصحاب رؤوس الأموال في الشركات الخاصة الصغيرة في مراحلها الأولية ، في حين يشير رأس المال النمو إلى الأموال المقدمة إلى الشركات الكبيرة القائمة بغرض التوسع.

تعريف صندوق التحوط

إن أداة الاستثمار الخاصة غير المفتوحة للجمهور العام ، وإنما يتم عرضها على عملاء محددين فقط تسمى صندوق التحوط. فهي تجمع أموال المستثمرين الأثرياء ، لاستثمارها في مجموعة من الأوراق المالية ، بمساعدة مجموعة من تقنيات الاستثمار لتوليد عوائد جيدة مقابل مستوى المخاطر المحدد.

تتم إدارة صندوق التحوط بشكل احترافي من قبل شركة إدارة استثمارات. فهي صناديق خاضعة للرقابة بشكل طفيف ، وتواجه لوائح أقل مقارنة بصناديق الاستثمار المشتركة المتداولة علنًا والتي تسمح لها بعقد صفقات استراتيجية قصيرة للحفاظ على رأس المال في وقت الانكماش في السوق.

صناديق التحوط هي محفظة استثمارية مخططة ومدارة على نطاق واسع ، تستخدم مجموعة من استراتيجيات الاستثمار الحديثة لتحقيق عوائد جيدة. قد تتضمن الاستراتيجيات مراكز مالية طويلة الأجل وقصيرة الأجل في السوق الوطنية والدولية.

الاختلافات الرئيسية بين الملكية الخاصة وصندوق التحوط

النقاط أدناه توضح الفرق بين الأسهم الخاصة وصندوق التحوط:

- يمكن فهم الملكية الخاصة على أنها صناديق استثمار تجلبها الشركة الخاصة من الأفراد أو الشركات من أصحاب الثروات الكبيرة ، والمستثمرين المؤسسيين الكبار ، الخ. وعلى النقيض ، فإن صناديق التحوط تدل على أداة استثمارية جماعية ، عادة ما تكون مفتوحة لأفراد أو شركات عالية القيمة للاستثمار في مجموعة متنوعة من الأوراق المالية ، باستخدام استراتيجيات الاستثمار.

- يتمثل الهدف الرئيسي للأسهم الخاصة في الحصول على شركات صغيرة ومالية ، لتحسين أدائها عن طريق توظيف استراتيجيات مختلفة وبيعها بعد ذلك إما بشكل خاص أو من خلال الاكتتاب العام الأولي ، وبأرباح. في مقابل ذلك ، فإن الهدف الأساسي لصندوق التحوط هو تحقيق أقصى عوائد أقل من الوقت.

- حيث أن كل من الأسهم الخاصة وصندوق التحوط ينفيان الاستثمار عالي المخاطر من أجل استثمار أكثر أمانًا. مستوى المخاطر مرتفع في صندوق التحوط مقارنةً بالأسهم الخاصة ، حيث تميل صناديق التحوط إلى تحقيق أقصى عوائد ممكنة في وقت أقل

- في حالة الأسهم الخاصة ، يتم إعادة استثمار الأموال في حقوق الملكية والديون الخاصة بالشركات ، لذلك يتم إيداع الأموال لمدة لا تقل عن 3 إلى 5 سنوات. على العكس ، يتم استثمار صناديق التحوط في أصول سائلة ، لفترة قصيرة.

- في الأسهم الخاصة ، يتم الاستثمار في الشركة مباشرة ، عن طريق شراء الشركة الخاصة. على العكس ، في صناديق التحوط ، يتم الاستثمار في الأصول عالية السيولة ، والتي يمكن تحويلها بسهولة إلى نقد ، مثل الأسهم والسندات والعملات والمراجحة ، إلخ.

استنتاج

وعلى العموم ، فإن الاستثمار في الأسهم الخاصة موجه نحو استثمارات طويلة الأجل في الأصول غير السائلة ، في الكيان المستهدف. وعلى العكس ، فإن صناديق التحوط تتركز في الأصول السائلة قصيرة الأجل ، والتي يمكن تحويلها بسهولة إلى أموال نقدية ولا تعطي سيطرة مباشرة على الشركة.